Benefícios a aplicar no encerramento de contas de 2024

Data de Publicação: 16/05/2025

Destaques

Considerações gerais

Incentivo à Valorização Salarial (IVS)

Benefícios fiscais aplicáveis aos territórios do Interior

Regime fiscal de incentivo à capitalização das empresas (ICE)

Regime extraordinário de apoio a encargos suportados com eletricidade e gás

CONSIDERAÇÕES GERAIS

1 - Nenhum beneficio poderá ser aplicado, se à data da entrega da Modelo 22 tiver dívidas correspondentes ao ano de 2024.

2 - Mesmo que a empresa tenha um prejuízo contabilístico no final do ano devemos aplicar na mesma os benefícios fiscais, que possam ser considerados.

3 - Caso a empresa tenha um resultado contabilístico negativo, teremos de efetuar um agravamento das TA´s em 10 pontos percentuais.

4 - Quando fazemos o encerramento verificar se a taxa da derrama é a correspondente ao concelho onde a empresa tem a atividade. Ver este Oficio Circulado: https://info.portaldasfinancas.gov.pt/pt/informacao_fiscal/legislacao/instrucoes_administrativas/Documents/Oficio_circulado_20273_2025.pdf

5 - Verificar se a empresa tem prejuízos fiscais que possam ser abatidos dos anos anteriores.

6 - Validar os PPC’s que foram efetuados e apenas considerar os valores que foram pagos.

Incentivo à Valorização Salarial (IVS)

1 - Não pode ser aplicado a sócios-gerentes e a familiares do mesmo.

2 - Tem de ter contrato por tempo indeterminado ou sem termo. Esta informação podemos consultar na segurança social em:

Emprego > Vínculos de trabalhadores > Consultar contratos de trabalho

3 - Tem de existir um IRCT associado à empresa, ou seja, vamos ao site da DGERT (https://www.dgert.gov.pt/ferramenta-para-pesquisa-de-convencoes-coletivas#irct_form) e procuramos se existe um CCT ativo associado ao CAE da empresa, no distrito e concelho da mesma.

4 - Apenas é aplicável para aumentos superiores a 5,1%.

5 - Não se aplica para aumentos do ordenado mínimo.

Benefícios fiscais aplicáveis aos territórios do Interior

Em determinadas regiões do interior existe um benefício que permite a descida da taxa de IRC aplicada aos primeiros 50 000€. Ou seja, em vez de utilizarmos a taxa de 17%, utilizamos 12,5% para os primeiro 50 000€.

O restante valor acima dos 50 000€ será tributado à taxa de 21%.

As regiões de Portugal Continental que estão abrangidas encontram-se detalhadas na Portaria n.º 208/2017 (https://files.diariodarepublica.pt/1s/2017/07/13400/0373103734.pdf).

Para a Madeira, as regiões que se encontram na portaria aplica-se a taxa de 8,75% aos primeiros 50 000€ (https://joram.madeira.gov.pt/joram/1serie/Ano%20de%202022/ISerie-163-2022-09-14sup.pdf).

Para os Açores todos os concelhos estão abrangidos pela interioridade, ou seja, aplica-se a taxa de 8,75%.

Marque uma consulta fiscal e confirme se está a aplicar corretamente todos os benefícios previstos. Marcar consulta fiscal.

Regime fiscal de incentivo à capitalização das empresas (ICE)

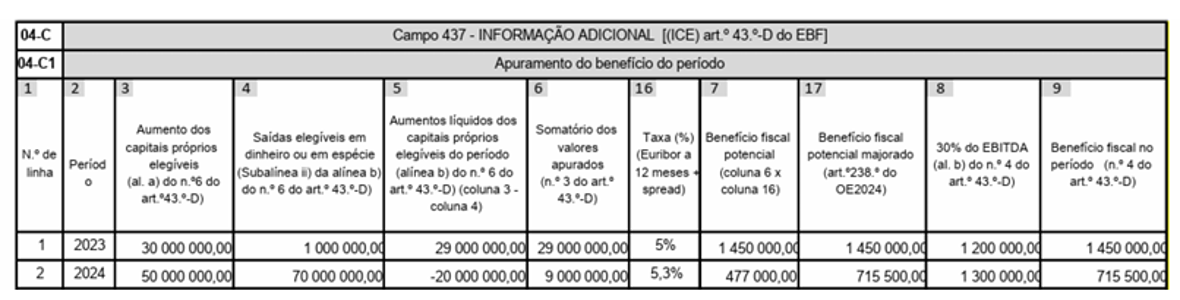

A taxa a aplicar neste benefício é a correspondente à aplicação da taxa Euribor a 12 meses, que corresponda à média do período de tributação, calculada tendo por base o último dia de cada mês, adicionada de um spread de 2 pontos percentuais, ao montante dos aumentos líquidos dos capitais próprios elegíveis.

Média da Taxa Euribor (3,222%) + 2% = 5,222%

Este valor é encontrado somando o aumento líquido do capital próprio que transitou para 2023 + Aumento líquido do Capital Próprio que transitou para 2024 , considerando todas as saídas que existiram durante esses períodos, exemplo das contas em baixo:

Em 2024 iremos ter sempre de preencher duas linhas do ICE, uma com os resultados de 2023 e outra com os resultados de 2024.

Caso em 2023 não tenhamos aplicado o beneficio teremos de preencher a linha de 2023 toda a 0.

Ao valor que obtemos vamos ainda aplicar uma majoração de 50% para 2024, 40% para 2025 e 30% para 2026.

O valor total a aplicar terá de estar entre este dois parâmetros:

a) € 4 000 000; ou

b) 30% do resultado antes de depreciações, amortizações, gastos de financiamento líquidos e impostos, nos termos do artigo 67º do Código do IRC. A parte da dedução que exceda este limite é dedutível na determinação do lucro tributável de um ou mais dos cinco períodos de tributação posteriores, após a dedução relativa a esse mesmo período, com os limites previstos no número anterior.

Regime extraordinário de apoio a encargos suportados com eletricidade e gás

Vamos comparar os valores de gastos com eletricidade e gás efetuados em 2024 com os efetuados em 2021.

À diferença dos valores vamos aplicar uma majoração de 20%.

Exemplo:

A empresa X, Lda, suportou no ano de 2021 gastos com eletricidade no valor de € 20.000,00.

No ano de 2024, os gastos com eletricidade ascenderam a € 32.000,00.

Qual a correção fiscal a efetuar em 2024?

Aumento dos gastos com eletricidade - € 32.000,00 - € 20.000,00 = € 12.000,00

Majoração = € 12.000,00*20% = € 2.4000,00 (CF negativa)

O encerramento de contas é o momento certo para garantir que nada fica por deduzir.

Contacte a nossa equipa e tenha o acompanhamento certo para encerrar as contas com segurança e eficiência.